Thông tư 23/2025/TT-NHNN giảm 50% tỷ lệ dự trữ bắt buộc từ ngày 1/10/2025, giúp 4 ngân hàng lớn "nhẹ gánh" chi phí vốn, giải phóng hơn 50.000 tỷ đồng để mở rộng cho vay. Đây là một trong những ưu đãi đặc thù cho các ngân hàng nhận chuyển giao, nhằm tái cơ cấu các ngân hàng yếu kém.

Thông tư 23/2025/TT-NHNN sửa đổi và bổ sung Thông tư 30/2019/TT-NHNN ngày 27/12/2019 quy định thực hiện dự trữ bắt buộc đối với các tổ chức tín dụng và chi nhánh ngân hàng nước ngoài (Thông tư 23) được kỳ vọng sẽ mang lại những lợi ích đáng kể, đặc biệt đối với các ngân hàng lớn đang tích cực tham gia quá trình tái cơ cấu tổ chức tín dụng yếu kém.

Ngân hàng "nhẹ gánh" dự trữ, chi phí vốn giảm

Dự trữ bắt buộc là số tiền mà tổ chức tín dụng phải gửi tại Ngân hàng Nhà nước để thực hiện chính sách tiền tệ quốc gia, nhằm đảm bảo ngân hàng có khả năng thanh toán và giảm thiểu rủi ro ở mức tối đa trong thời gian hoạt động.

Theo quy định hiện hành, tỷ lệ dự trữ bắt buộc được áp dụng đối với tiền gửi bằng VND ở mức 3% đối với tiền gửi có kỳ hạn dưới 12 tháng và 1% đối với tiền gửi từ 12 tháng trở lên. Với tiền gửi bằng ngoại tệ, tỷ lệ cao hơn đáng kể, lần lượt 8% và 6% cho hai nhóm kỳ hạn nói trên.

Theo quy định mới ban hành tại Thông tư 23, trong một số trường hợp đặc biệt như các ngân hàng thương mại nhận chuyển giao bắt buộc tổ chức tín dụng yếu kém, tỷ lệ dự trữ bắt buộc được ưu đãi giảm 50%, tức chỉ còn 1,5% và 0,5% với tiền gửi bằng VND, nhằm khuyến khích các ngân hàng mạnh tham gia xử lý các đơn vị yếu kém và qua đó, góp phần ổn định hệ thống.

Tính đến đầu năm 2025, 4 thương vụ chuyển giao bắt buộc đáng chú ý đã được công bố. Ảnh minh hoạ.

"Việc giảm tỷ lệ dự trữ bắt buộc giúp chi phí vốn của ngân hàng được cải thiện. Đồng nghĩa kỳ vọng một lượng tiền mới sẽ được bơm ra ngoài thị trường, tạo ra tâm lý lạc quan cho thị trường và cho những ngân hàng được giảm tỷ lệ bắt buộc này" - ông Phạm Bình Phương - Chuyên gia phân tích Công ty Chứng khoán ACB (ACBS) nhìn nhận.

Theo chia sẻ của ông Phạm Bình Phương - Chuyên gia phân tích Công ty Chứng khoán ACB (ACBS), dự trữ bắt buộc là phần vốn các ngân hàng phải gửi tại Ngân hàng Nhà nước khi huy động từ khách hàng, với tỷ lệ khác nhau tùy theo kỳ hạn.

Nguồn vốn huy động càng ngắn hạn thì tỷ lệ dự trữ càng cao, nhằm hạn chế việc ngân hàng dùng vốn ngắn hạn cho vay trung dài hạn và phát sinh rủi ro kỳ hạn. Có thể xem dự trữ bắt buộc như một “vùng đệm” bảo vệ hệ thống.

Tuy nhiên, ông Phương cũng lưu ý, khi “vùng đệm” dự trữ được thu hẹp, nếu hệ thống xuất hiện rủi ro thanh khoản, áp lực an toàn tài khoản của ngân hàng sẽ trở nên đáng kể hơn.

Còn theo đánh giá của chuyên gia về kinh tế vĩ mô và tài chính tiền tệ Trần Ngọc Báu - Chủ tịch Hội đồng quản trị Công ty cổ phần WiGroup, tác động từ việc giảm tỷ lệ dự trữ bắt buộc lần này không lớn như kỳ vọng của thị trường. Mỗi ngân hàng được giải phóng khoảng vài chục nghìn tỷ đồng với chi phí gần như bằng không, giúp hạ thấp chi phí vốn và hỗ trợ thanh khoản. Thực tế, tỷ lệ dự trữ bắt buộc của Việt Nam vốn đã ở mức rất thấp, trung bình khoảng 2%, nay giảm một nửa còn 1%.

Loạt ưu đãi đặc thù cho các ngân hàng nhận chuyển giao

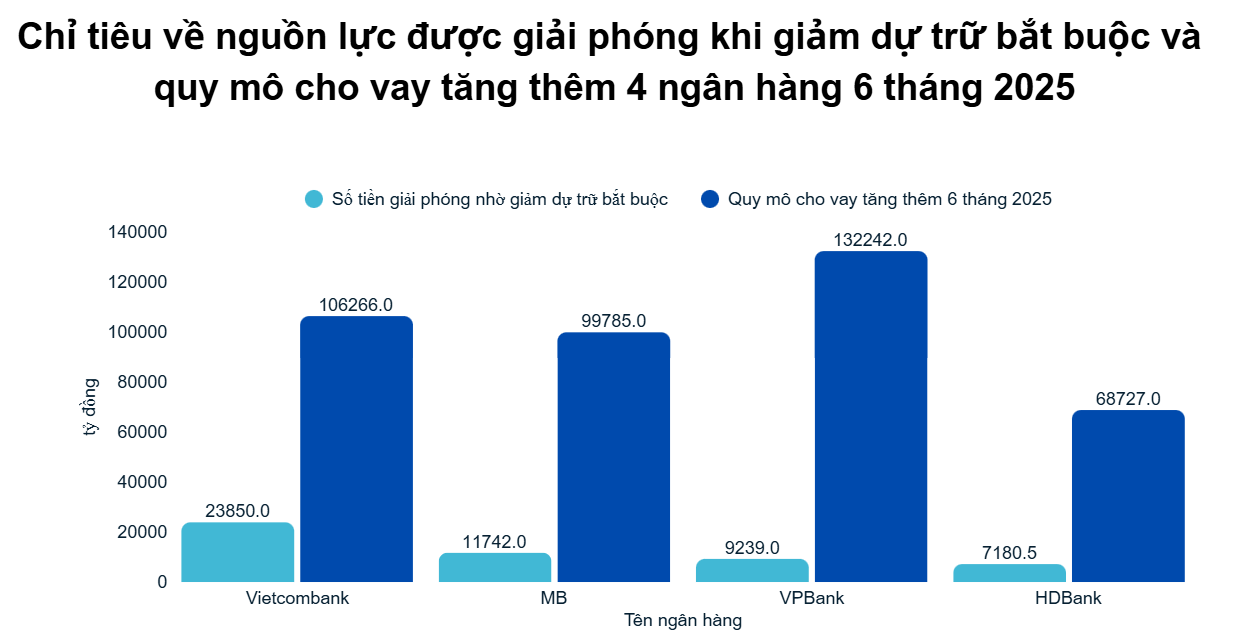

Dữ liệu của phóng viên cho thấy, nửa đầu năm 2025, dư nợ tín dụng tăng thêm lần lượt đạt 106,3 nghìn tỷ đồng tại Vietcombank; 132,2 nghìn tỷ đồng tại VPBank; 99,8 nghìn tỷ đồng tại MB và 68,7 nghìn tỷ đồng tại HDBank. Như vậy, các ngân hàng "bơm" tiền ra nền kinh tế tăng hơn 407 nghìn tỷ đồng trong 6 tháng 2025.

Đồ hoạ: Ánh Tuyết.

Ước tính giải phóng trên 50 nghìn tỷ đồng

Theo ước tính của ACBS, Vietcombank là ngân hàng được giảm dự trữ bắt buộc nhiều nhất, khoảng 23.850 tỷ đồng. Tiếp đến là MB giảm khoảng 11.700 tỷ đồng; VPBank khoảng 9.200 tỷ đồng; và HDBank gần 7.200 tỷ đồng. Như vậy, việc giảm dự trữ bắt buộc giúp giải phóng trên 50 nghìn tỷ đồng tại cả 4 ngân hàng.

Các chuyên gia kỳ vọng dòng vốn trên 50 nghìn tỷ đồng được giải phóng khi giảm đáng kể tỷ trọng vốn nhàn rỗi nằm tại Ngân hàng Nhà nước, từ đó, tạo cú hích quan trọng cho thanh khoản, giúp các ngân hàng đẩy mạnh cho vay thời gian tới.

Ông Trần Ngọc Báu cũng lưu ý thêm, những ngân hàng đã tham gia tái cơ cấu và nhận chuyển giao 4 ngân hàng "0 đồng" mới là đối tượng được hưởng lợi chính, trong đó có ưu đãi giảm tỷ lệ dự trữ bắt buộc. Đây là bước đi nhằm thực hiện đúng cam kết của Ngân hàng Nhà nước với các tổ chức tín dụng đã hỗ trợ xử lý hệ thống, chứ không phải động thái nới lỏng để "bơm" tiền toàn ngành.

Hơn nữa, hiện hệ thống ngân hàng đứng trước sức ép từ việc dỡ bỏ trần tăng trưởng tín dụng, một công cụ hành chính quan trọng từng giúp Ngân hàng Nhà nước nắm trong tay "cây gậy" và "củ cà rốt". Nếu tiếp tục cắt giảm mạnh công cụ dự trữ bắt buộc, Ngân hàng Nhà nước sẽ mất thêm một công cụ điều hành mang tính hành chính, dù tỷ lệ dự trữ tại Việt Nam đang thuộc nhóm thấp.

Tính đến đầu năm 2025, 4 thương vụ chuyển giao bắt buộc đáng chú ý đã được công bố: Vietcombank nhận CBBank, MBBank nhận OceanBank, VPBank nhận GPBank và HDBank tiếp nhận DongABank. Để những ngân hàng khỏe mạnh đủ động lực “gánh vác” trọng trách, Nhà nước dành cho các nhà băng này nhiều ưu đãi mang tính đặc thù, từ chính sách đến chế độ vốn như: tăng vốn, hỗ trợ thanh khoản và tái cơ cấu nợ, qua đó tạo điều kiện thuận lợi cho quá trình tái cơ cấu và phục hồi, góp phần củng cố sức khỏe tài chính của các tổ chức này.

Chỉ rõ cơ hội với các ngân hàng nhận chuyển giao, theo báo cáo từ FiinRatings, thứ nhất, Ngân hàng Nhà nước giảm 50% tỷ lệ dự trữ bắt buộc, qua đó giải phóng thêm nguồn vốn để mở rộng nguồn lực cho vay và gia tăng lợi nhuận. Thứ hai, hạn mức tín dụng nới rộng nhờ Ngân hàng Nhà nước cấp thêm hạn mức, khai thác quy mô, kênh phân phối và tệp khách hàng sẵn có của ngân hàng bị chuyển giao.

Thứ ba, tỷ lệ sở hữu nước ngoài được nâng lên 49% (ngoại trừ Vietcombank), giúp tăng cường khả năng huy động vốn quốc tế và củng cố năng lực tài chính.

Thứ tư, không hợp nhất báo cáo tài chính với ngân hàng bị chuyển giao, loại bỏ các khoản cho vay ngân hàng bị chuyển giao khi tính toán các tỷ lệ an toàn. Thứ năm, bán các khoản dư nợ sinh lời và trái phiếu doanh nghiệp cho ngân hàng bị chuyển giao, kèm cam kết mua lại nếu các khoản vay trở thành nợ xấu.

Thứ sáu, vay tái cấp vốn từ Ngân hàng Nhà nước với lãi suất thấp, cho phép phát hành trái phiếu dài hạn cho tổ chức bảo hiểm tiền gửi.

Tuy nhiên, theo Ngân hàng Nhà nước, mọi rủi ro tín dụng phát sinh tại ngân hàng được chuyển giao, ngân hàng mẹ phải chịu trách nhiệm. Không thể có chuyện "đẩy nợ" nhóm 5 sang ngân hàng yếu để nhận ưu đãi mà không xử lý gốc rễ. Nếu không tái cấu trúc thực chất, ngân hàng mẹ cuối cùng vẫn phải gánh hậu quả./.